Die Explosion des FPs bei der Attila-Invest AG nach der überteuerten Privatübernahme der TecFuture AG durch Janushajott selbst ist nun schon gut eine Woche her. Während die ersten Reaktionen auf diesen Coup zwischen Euphorie, Bewunderung, Ungläubigkeit und Unverständnis schwankten, war eine Sache von vorne herein klar: Von dem FP-Sprung würden nicht alle in gleichem Maße profitieren.

Zuerst einmal muss gesagt werden, dass die Privatübernahme durch Janushajott völlig legitim war und durchaus auch die Beachtung verdient hat, die sie erhielt, im Guten wie im Schlechten. Eigentlich wurde bisher auch nicht die Übernahme als solche kritisiert, sondern die von manchem als unfair und inkonsequent eingestufte Rettungsaktion der Attila-Invest AG. Schließlich wurde das Privatdepot von Janushajott nur durch eine über 400 Mio. Euro große Überweisung von Privatkapital aus Wilburs in Janushajotts Schatulle wieder ausgeglichen und nur so konnte der Fortbestand der Attila-Invest AG gesichert werden. Sonst hätte die AG liquidiert werden müssen.

Jenen, die an dieser Stelle von den Selbstheilungskräften des Marktes fabulieren und die Liquidation der AG als gerechte Strafe für diese kühne Aktion fordern sei gesagt, dass der Markt mit dieser Art von Heilung überfordert gewesen wäre. Jene, die nun selbstgerecht die Liquidation fordern und ob der „Extrawürste für Großunternehmen“ schmollen, hätten in der durch eine Liquidation der Attila-Invest AG ausgelösten langanhaltenden und tiefen Rezession am lautesten nach Hilfe geschrien. Auch wenn sie das nun natürlich empört von sich weisen werden. Letztlich saßen alle Unternehmen, klein oder groß, im selben Boot und haben letztlich auch alle von dem eingeschlagenen Weg der „Privat-Rettung“ profitiert, allein schon dadurch dass die Rezession ausblieb und Stabilität im Markt erhalten blieb. Die vorübergehende Verzerrung der Statistiken und der Erfolgsmesszahlen ist dagegen vernachlässigbar.

Natürlich ist es eine Frage der Gerechtigkeit, ob für eine einzelne AG Sonderrechte gelten sollen, bzw. dass gesonderte Verfahrensanweisungen auf Grund einer vermuteten oder tatsächlichen Systemrelevanz für den Gesamtmarkt existieren. Und diese Gerechtigkeitsfrage geht tiefer: Ist es gerecht, dass durch Zufall stark mit der Attila-Invest AG verflochtene AGs mehr profitieren als andere? Zum ersten Aspekt lässt sich sagen, dass Gerechtigkeit kein Maßstab für Situationen ist, in denen systemische Sachzwänge vorliegen. Bei manchen Fragen gibt es keine richtige Antwort, sondern nur die Wahl zwischen zwei nachteiligen Alternativen. Möchte man Gerechtigkeit an dieser Stelle, müsste man die Systemrelevanz einzelner AGs regulativ ausschließen, was aber dem unregulierten, liberalen Ansatz des Spiels zuwider läuft. Es kann daher niemals Aufgabe der Börsenaufsicht sein die Größe einer AG vorzuschreiben oder zu begrenzen.

Der zweite Aspekt lässt sich eindeutig mit Ja beantworten, denn: Das Risiko der Anleger in Aktien der Attila-Invest AG hat sich für diese eben nun besonders bezahlt gemacht. Das ist ganz normales Börsengeschehen, denn letztlich kam das Rettungsgeld nicht von der Systembank, sondern von Wilbur. Im Gegenteil wurde dadurch geholfen das zu viel in den Markt geflossene Geld wieder einzufangen und zurückzuführen. Der einzige Unterscheid zum normalen Börsengeschehen ist die Sondertransaktion von Rady, um das Geld schneller von Wilbur zu Janushajott zu befördern. Dies war aber keine Bevorzugung, denn hieraus hat keiner der drei Beteiligten einen monetären Vorteil für seine AG gezogen, sondern eine Vereinfachung der Abwicklung dieser systemerhaltenden Transaktion. Alternativ hätten Wilbur und Attila solange Aktien verschieben können, bis das Geld sein Ziel erreicht hat. Ob das die Kritiker so viel besser gefunden hätten ist unwahrscheinlich.

Doch wer sind sie: Die Profiteure des Zufalls?

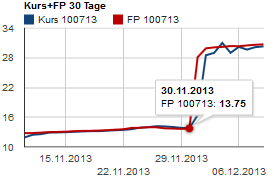

In erster Linie natürlich die Attila-Invest AG selbst mit einem Anstieg des FP um 14,35€ oder 104,4%, hier lag das Epizentrum der FP-Explosion. Daraus resultierend zogen die an der Attila-Invest AG unmittelbar als Großaktionäre beteiligten AGs den unmittelbar größten Nutzen für ihren eigenen FP-Zuwachs vom 30.11. auf den 01.12.:

- Andrea Doria AG mit 71,1% (+ 626,60€)

- Pharma CDMO mit 40,7% (+ 139,49€)

- Kreike AG mit 39,4% (+ 340,70€)

- Solid Profit AG mit 34,2% (+ 105,98€)

- Erster Kontakt AG mit 32,5% (+ 11,53€)

- Shared Future AG mit 30,7% (+ 3,08€)

- Wolve Group mit 21,4% (+ 13,69€)

- Hanso Trust Banks mit 20,2% (+ 2.695,23€)

In dieser Auflistung nicht enthalten sind zahlreiche kleine AGs, die gemessen an ihrer geringen Größe natürlich relativ einen weitaus beeindruckenderen Sprung des FPs zu verzeichnen hatten. Sie sind jedoch auf Grund ihrer geringen Verflechtung im Markt und der geringen Größe uninteressant für diese Betrachtung. Die Unterschiede in den prozentualen Zuwächsen begründen sich in der unterschiedlichen Gewichtung der Depots: Während bei der Andrea Doria AG das Aktiendepot zu fast 21% aus Aktien der Attila-Invest AG besteht, liegt die Kennziffer bei anderen AGs in dieser Auflistung zum Zeitpunkt des FP-Sprungs wesentlich niedriger.

Die riskante und normalerweise das allgemeine Wachstum hemmende Strategie das Aktiendepot wertmäßig zu sehr auf eine einzelne (oder ein paar wenige) Aktien zu konzentrieren, hat sich diesmal voll ausgezahlt. Doch sollte dieser Glücksfall nicht mit Leistung, Strategie oder sonstwie den Aktionären der Attila-Invest AG schmeichelnden Attributen verwechselt werden. Letztlich war es ein leistungsloses Einkommen, an dem die Aktionäre und deren individuelle Strategien keinerlei Anteil hatten. Sie waren schlicht zur richtigen Zeit am richtigen Ort und die Zukunft wird zeigen was davon bleiben wird. Der Maßstab für gute Strategien bleiben Wachstumszahlen und Stabilität im normalen Marktumfeld und nicht im aufgewühlten Gewässer von Marktanomalien. Viel spannender für die Zukunft sind daher zwei Fragen:

- Wer von den größten Profiteuren des FP-Sprungs wird auch nach dem Ende der Wachstumszahlenverzerrung gut dastehen?

- Inwieweit wird das nun höhere FP-Niveau bei den oben genannten AGs langfristige Einbußen im relativen Wachstum des FP nach sich ziehen?

11 comments for “Profiteure des Zufalls”