In den vergangenen Wochen konnten wir viele neue Aktiengesellschaften am Markt begrüßen. Der große Ansturm auf die Börse hat auch wieder einige Fragen aufgeworfen, die trotz der tollen Informationsquellen und Hilfestellungen der Community nur schwer zu beantworten waren. Eine der am häufigsten gestellten Fragen möchte ich in dieser Ausgabe mit einigen Screenshots behandeln: „Wie verkaufe ich zum Start meine Aktienpakete?“ und „wie viele Aktien sollte ich am besten selber behalten?“

In den vergangenen Wochen konnten wir viele neue Aktiengesellschaften am Markt begrüßen. Der große Ansturm auf die Börse hat auch wieder einige Fragen aufgeworfen, die trotz der tollen Informationsquellen und Hilfestellungen der Community nur schwer zu beantworten waren. Eine der am häufigsten gestellten Fragen möchte ich in dieser Ausgabe mit einigen Screenshots behandeln: „Wie verkaufe ich zum Start meine Aktienpakete?“ und „wie viele Aktien sollte ich am besten selber behalten?“

Das AG-SPIEL WIKI hat zum Thema Markteintritt eine sehr schöne und auf den Punkt gebrachte Erklärung. Allerdings kommen trotz dieser kurzen und guten Beschreibung immer wieder Rückfragen. Vielleicht sagen Bilder mehr als tausend Worte und der Markteintritt kann anhand eines kleinen Beispiels zusätzlich Licht ins Dunkle bringen.

Für dieses Beispiel habe ich eine neue Aktiengesellschaft von der Registrierung bis zu den ersten Handels Intervallen begleitet. Auch möchte ich dazu sagen, dass jeder Markteintritt anders verläuft und abhängig ist von vielen Faktoren. Welche Faktoren eine Rolle spielen, könnt Ihr schon fast von meinen vorigen Ausgaben der Kolumne entnehmen. Wie ist das Auftreten einer Aktiengesellschaft, welcher Startpreis wird angesetzt, wie ist die Aktivität zum Start… usw… Dies aber nur noch mal zur Auffrischung und als Wegweiser zu meinen vorigen Ausgaben. Vielen Dank auch an Herrn Madoff von der MLM System AG für die Anregung zu diesem Thema!

Der Markteintritt

Abbildung 2: Startausgabe der Aktien

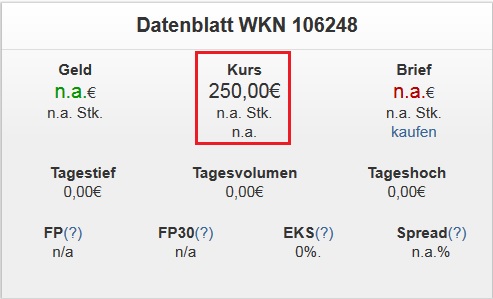

Abbildung 1: Stückzahl der Aktien

Die (Abbildung 1:) präsentiert die Stückzahl des gesamten Aktienpaketes der Beispiel AG. Jede Aktiengesellschaft startet mit einem Gesamtvolumen von 1.000.000,00 €. Bei 4.000 Stück erhalten wir somit einen Ausgabepreis der Aktien zum Start von 250,00 € je Aktie. Dieser Preis wird nun im Datenblatt der Aktiengesellschaft für den Markt angezeigt. Die potenziellen Käufer haben nun die Möglichkeit ein Startpaket zum Ausgabepreis zu erwerben. Aber wie verkaufe ich denn nun diese Startaktien? Was muss ich tun, damit der Stein ins Rollen kommt?

Im ersten Schritt müsst Ihr überhaupt nichts tun in Bezug auf das Verkaufen der Aktienpakete! Dies übernimmt die Systembank des Spiels. Die Systembank hat verschiedene Funktionen und Aufgaben. Die zum Spielstart wichtigste Funktion ist der Abverkauf von Aktienpaketen der neuen Gesellschaft. Hierbei werden in kleinen Schritten bzw. Intervallen 66,6% der Aktien am Markt automatisch von der Systembank verkauft.

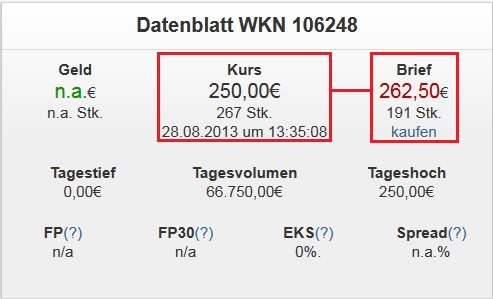

Abbildung 3: Startausgabe der Systembank

In der (Abbildung 3:) wurden von der Systembank im ersten Schritt 267 Stück Aktien zum Preis von 250,00 € = 66.750,00 € angeboten. Bei 4.000 Stück Aktien wurden also 6,68% (aufgerundet) am Markt ausgegeben. Die Ausgabehöhe ist bei jeder Aktiengesellschaft zum Start identisch.

Wie auch in der (Abbildung 3:) zu erkennen ist, wurden um 13:35 Uhr auch alle Startaktien komplett vom Markt aufgekauft. Dies ist auch keine große Überraschung, da es kein geringeres Risiko gibt, als Aktien zum Ausgabepreis zu kaufen. Sicher sind auch Verluste möglich, aber die Chance auf einen Gewinn ist durchaus höher. Die ebenfalls von der Systembank bereitgestellten Startanleihen sorgen automatisch für eine gewisse Sicherheit, da die automatischen Ausschüttungen das Wachstum steigern und somit auch fast sicher ist, dass später zu einem höheren Preis verkauft werden kann.

Nun steht der Kurs auf 250,00 € und alle Aktien sind vom Markt aufgekauft. Jetzt kommt die Systembank wieder ins Spiel. Diese hat nun registriert, dass alle Aktien verkauft wurden und keine weiteren Aktien auf dem Markt angeboten werden (siehe Briefkurs im Datenblatt).

Insgesamt werden von der Systembank 66,6% der neuen Aktiengesellschaft am Markt in kleinen Paketen verkauft. In unserem Beispiel mit 4.000 Stück also 2.665 Aktien. 33,3% der Aktien also 1.335 Stück bleiben im Privatdepot der Gesellschaft erhalten. Warum nicht alle Aktien von der Systembank verkauft werden und warum es auch sehr wichtig ist, erkläre ich später noch.

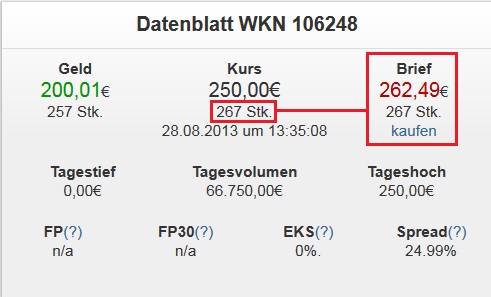

Abbildung 4: Das 2 Paket der Systembank

Jetzt wird das zweite Paket von der Systembank am Markt angeboten (Abbildung 4:). Der Preis wird auch hier automatisch vom System festgesetzt. Allerdings wird nun auf den letzten Handelskurs 5% aufgeschlagen. Der Letzte Handelskurs lag bei 250,00 € + 5% = 12,50 € Aufschlag = 262,50 €. Die einzelnen Aktienpakete, die nun Schritt für Schritt von der Systembank angeboten werden, liegen immer bei ca. 50.000,00 €.

Wird dieses Paket vom Markt aufgekauft, würde das nächste Paket einen Kurs von 275,63 € haben (262,50 € + 5%). Dies wird nun fortgesetzt, bis die 66,6 % / 2.665 Stück ab verkauft wurden.

Sollte aber zu diesem Kurs kein Käufer zuschlagen, wird vom System der angebotene Kurs um 0,5% verringert. Dies wird am Markt auch als „fallende Order“ bezeichnet. Die Systembank tastet sozusagen mit den fallenden Preisen den Markt ab. Einige spekulieren auf diese fallende Order und warten auf einen günstigen Zeitpunkt. Das Motto einer fallenden Order ist: „wer zuerst kommt, mahlt zuerst“ oder kauft zuerst in diesem Fall. Es kann sogar vorkommen, dass die fallende Order unter den alten Kurs sinkt! Dies passiert aber sehr selten.

Abbildung 5: Systembank unterboten

Sehr spannend wird es auch, wenn jemand die Systembank mit einem günstigeren Angebot unterbietet. Vielen Dank auch an den unbekannten Verkäufer, der mit dieser Aktion das Beispiel ermöglicht hat.

Das aktuelle Gebot der Systembank lag bei 262,50 € und so wie es aussieht, versucht der Käufer des Startpaketes von 267 Stück das Paket 1 Cent günstiger als die Systembank am Markt zu verkaufen. Das Unterbieten von Angeboten gehört ja zum täglichen Geschäft und wie in diesem Beispiel der (Abbildung 5:) wird auch um jeden Cent gekämpft.

Allerdings steht die Systembank mit einer fallenden Order im Verkauf und könnte automatisch den Kurs senken und hat damit wieder den Verkaufsvorrang. So weit ist es hier allerdings nicht gekommen. Es gab tatsächlich einen Käufer für das 1 Cent unterbotene Angebot!

Abbildung 6: Systemorder steht wieder nach Abverkauf

Ich hoffe, dass es nicht zu viel Text ist für diese Ausgabe, aber es passte alles so schön mit den Aktionen bzw. Trades. Das wollte ich Euch einfach nicht vorenthalten..

Nun wurden ja tatsächlich die Aktien für 262,49 € aufgekauft und die Systemorder steht wieder. Allerdings hat das System den Preis bereits um 0,5% gesenkt. Voriger Systempreis 262,50 € – 0,5% = 1,31 € = aktueller Kurs der Systembank von 261,19 €. Damit hätten wir auch die fallende Order noch einmal grafisch dargestellt, was sicher noch besser ist, als es nur in Zahlen zu beschreiben.

Auch können wir damit den Effekt einer fallenden Order erkennen! Der vorige Käufer hat das Paket für 262,49 € gekauft. Hätte dieser Käufer vielleicht noch ein paar Minuten gewartet, wäre die Systembank mit der fallenden Order zu 261,19 € im Angebot gewesen. Sicher geht es hier dann nur um 1,30 € Preisvorteil pro Aktie, aber Kleinvieh macht an der Börse auf lange Sicht auch Mist bzw. Gewinn…

Zum Abschluss dieser Ausgabe möchte ich noch einmal auf die Wichtigkeit der eigenen Anteile im Privatdepot eingehen. Wenn die Systembankverkäufe abgeschlossen sind, liegen im Privatdepot noch 33,3 % der gesamten Aktien. Einige machen am Anfang den Fehler und verkaufen zusätzlich zur Systembank noch weitere Aktien aus dem Privatdepot. Also von den 33,3 % des Restbestandes. Dies ist völlig unnötig, da zum Start genug Aktien am Markt platziert wurden und das Kapital im Privatdepot zunächst keine große Rolle spielt. Der wichtigste Grund ist allerdings die „Übernahmegefahr“! Eine Übernahmemöglichkeit ist gegeben, wenn die eigenen Anteile der Aktiengesellschaft unter 25 % liegen. Zum Start sind zwar 33,3 % geblockt, aber jeder Verkauf von Aktien aus diesem kleinen Eigenanteil erhöht diese Gefahr.

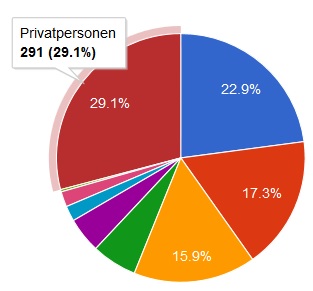

Abbildung 7: Absicherung gegen Übernahmen

Abbildung 8: Gefahr einer Übernahme

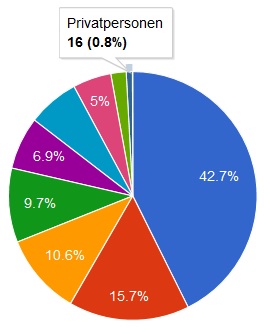

Die letzten Abbildungen sollen dies auch noch einmal grafisch verdeutlichen. (Abbildung 7:) zeigt eine Aktionärsstruktur im Diagramm, wo der Privatanteil der Aktiengesellschaft bei 29,1 % liegt. Davon ausgehend, dass dieser Privatanteil auch dem eigenen Vorstand der Aktiengesellschaft gehört, ist somit die Sicherheit gegen Übernahmen gewährleistet.

In der (Abbildung 8:) sehen wir allerdings einen extrem kleinen Anteil von nur 0,8 %. Wenn sich nun einige Aktionäre zusammenschließen und eine Übernahme planen, hat der Vorstand keine Möglichkeit dagegen etwas zu unternehmen! Allen Newcomern kann ich also nur den Tipp bzw. den Rat geben, die 33,3 % zunächst zu halten und sich am Markt zu orientieren. Lasst das Privatdepot erst mal mit Anleihen arbeiten und konzentriert Euch auf das Wachstum Eurer Aktiengesellschaft. Es wird noch früh genug der Zeitpunkt kommen, wo auch mit dem Privatdepot strategisch gearbeitet werden kann.

Noch ein kleiner Nachtrag zur Kolumne: Die Privatpersonen sind die Zusammenfassung aller Privatdepots . Das Bedeutet, dass in den 29,1 % der Privatpersonen auch externe Unternehmen mit dem Privatdepot Aktien eingekauft haben könnten und somit als Privatperson in der Aktionärsstruktur zu sehen sind. Leider wird nicht angezeigt, wer nun diese privaten Investoren sind. Dies ist somit das bleibende Restrisiko. Vielen Dank für den Hinweis zu diesem Nachtrag an Zarak87 dem Vorstand der Kure Naval Yard!

Ich bedanke mich bei allen treuen Lesern und hoffe, dass ich vielen Newcomern auch mit dieser Ausgabe etwas helfen konnte. Viel Erfolg beim Startup!

Mit besten Grüßen

Euer J.R.Ewing