In den meisten Untersuchungen der Performance von Unternehmen stehen automatisch die größten Unternehmen im Fokus. Ihre Bedeutung leitet sich aus der Größe her und den damit einhergehenden Möglichkeiten viel intensiver an allen Marktbewegungen teilzuhaben als kleinere Unternehmen, die zwangsläufig Schwerpunkte setzen müssen und somit immer nur einen Teil des Marktes abdecken können. Diese zweiteilige Analyse untersucht nun die Performance der 18 größten Unternehmen, um interessierten Investoren eine Hilfe bei der Beantwortung der Frage zu geben, welche der großen AGs sich besser schlagen und welche unter ihresgleichen zurückfallen.

In den meisten Untersuchungen der Performance von Unternehmen stehen automatisch die größten Unternehmen im Fokus. Ihre Bedeutung leitet sich aus der Größe her und den damit einhergehenden Möglichkeiten viel intensiver an allen Marktbewegungen teilzuhaben als kleinere Unternehmen, die zwangsläufig Schwerpunkte setzen müssen und somit immer nur einen Teil des Marktes abdecken können. Diese zweiteilige Analyse untersucht nun die Performance der 18 größten Unternehmen, um interessierten Investoren eine Hilfe bei der Beantwortung der Frage zu geben, welche der großen AGs sich besser schlagen und welche unter ihresgleichen zurückfallen.

Für jeden Investor, der die Diversifikation für sich entdeckt hat, ist auch die Investition in eines oder mehrere der großen, etablierten AGs empfehlenswert. Sie mögen zwar im Vergleich der prozentualen Zuwächse hinter den kleineren Unternehmen zurückfallen. Dafür erwirtschaften Sie ihre Erträge in der Regel stetiger und damit zuverlässiger als die kleinen AGs und weisen eine gewisse Grundstabilität in der Schwankung des Buchwerts und des FPs auf. Mit anderen Worten: Eine richtig geführte große AG ist relativ zu ihrer Größe weniger anfällig für extreme Schwankungen als kleine AGs.

Dies bewahrt selbstverständlich nicht vor Überbewertungen oder vereinzelt auch ungewöhnlich hohen Schwankungen. Im Schnitt sind diese jedoch wie gesagt geringer als bei Newcomern. Dies bietet nicht nur langfristig, sondern auch kurzfristig orientierten Anlegern eine Möglichkeit in solide Werte zu investieren und bringt dem Anleger die Ruhe ins eigene Depot mit der er sich gegen hohe Schwankungsbreiten bei anderen Investments absichern kann.

Doch wie schlagen sich die großen AGs im Einzelnen und vor allem im Vergleich zueinander?

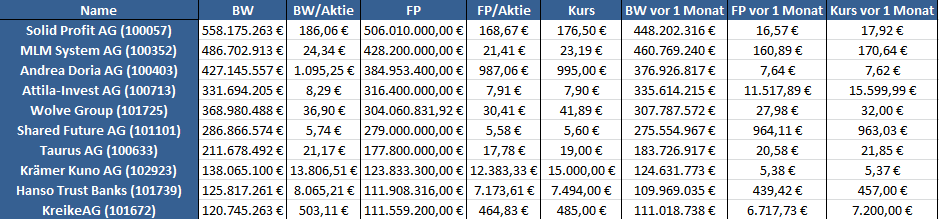

Dies soll im Folgenden eingehend dargestellt und interpretiert werden. Alle Werte beziehen sich auf die Zeitspanne vom 04.05.2013 bis zurück zum 05.04.2013. Die Wahl dieses Zeitraums resultiert aus der in den Graphen maximal dargestellten Zeitspanne beim Fairen Preis. Aus Gründen der Vergleichbarkeit wurde daher diese Zeitspanne auch für die Buchwerte angewandt, obwohl hier die dokumentierte Datenspanne größer ausfällt.

Auswahl der AGs

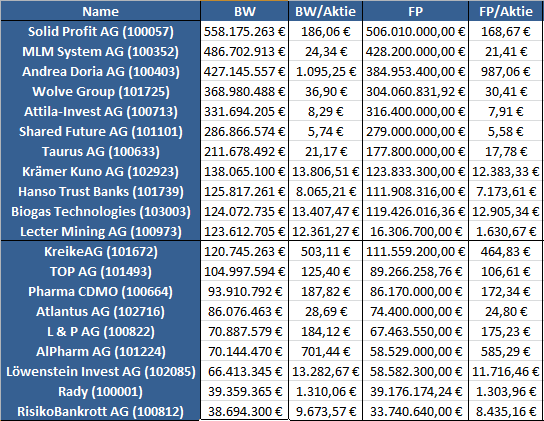

Die 20 größten AGs nach Buchwert sind derzeit:

Diese Auflistung lässt sich, zumindest hinsichtlich des FPs, in zwei klar abgegrenzte Bereiche aufteilen. Jene AGs mit einem FP größer 100 Mio. Euro und jene mit einem kleineren FP als 100 Mio. Euro. Somit sind in der ersten Gruppe etwas mehr als die Hälfte, nämlich 11 AGs, in der zweiten die restlichen neun AGs vertreten. In der folgenden Analyse betrachten wir zuerst nur die AGs der ersten Gruppe:

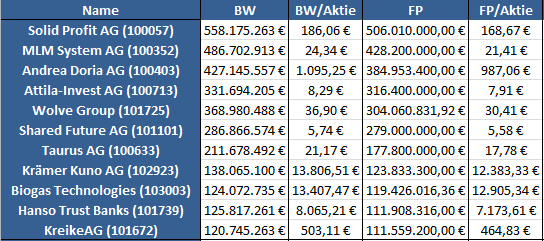

Für die folgende Untersuchung der Performance dieser ersten Gruppe wurde die Biogas Technologies aus der Analyse ausgeschlossen, da deren Performancekennzahlen derzeit durch eine im Betrachtungszeitraum durchgeführte extrem große Kapitalerhöhung stark verzerrt sind. Wir untersuchen daher im Folgenden nur die folgenden 10 AGs:

Es folgt die Analyse und Interpretation der verschiedenen Renditen:

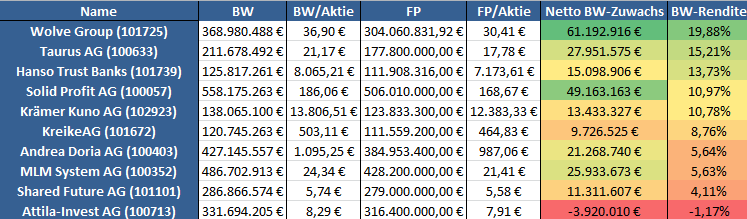

1. Die Buchwertrendite

Bei der Buchwertrendite in dieser Gruppe liegt die Wolve Group mit beeindruckenden 19,88% klar vorn, gefolgt von der Taurus AG und der Hanso Trust Banks mit 15,21% und 13,73%. Das Mittelfeld bilden Solid Profit AG, Krämer Kuno AG und die Kreike AG, während die Andrea Doria AG, MLM System AG und Shared Future AG die Schlussgruppe bilden. Die Attila-Invest AG hatte sogar einen deutlichen Verlust des Buchwerts im Betrachtungszeitraum zu verzeichnen und bildet damit das unrühmliche Schlusslicht.

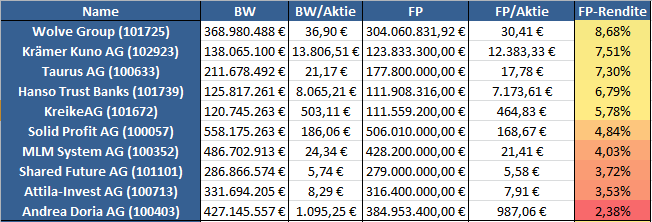

2. Die FP-Rendite

Bei den FP-Renditen sieht das Bild ähnlich aus: Die Wolve Group deutlich vorne weg mit 8,68%, gefolgt von Krämer Kuno AG und Taurus AG. Doch diesmal teilt sich das Feld stärker als bei der BW-Rendite in zwei Hälften: Die oberen fünf verzeichnen deutlich über 5% Zuwachs, während die untere Hälfte deutlich darunter bleibt. Schlussgruppe sind wiederum Shared Future AG, Attila-Invest AG und Andrea Doria AG, wenn auch in anderer Reihenfolge als bei den BW-Renditen.

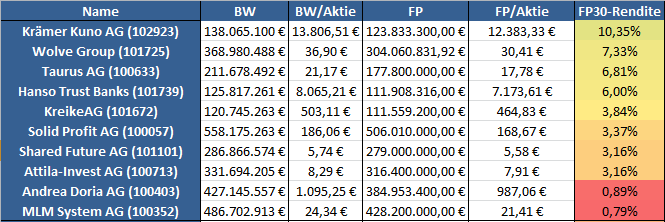

3. Die FP30-Rendite (Prognose)

Die FP30-Renditen wurden aus dem Verhältnis (FP30-FP)/FP berechnet und der Tabelle aus der AG-Suche entnommen. Sie zeigt im Gegensatz zu den beiden vorigen Werten keine realisierten Ist-Werte an sondern ist eine Art Prognose der zukünftigen FP-Rendite. Diese prognostizierten Werte schreiben die bisherige Entwicklung fort, sollte eine AG sich in Zukunft jedoch signigikant anders verhalten oder der Markt anderes reagieren, sind diese Prognosen hinfällig. Trotzdem kann die FP30-Rendite als Indikator dafür gelten, wie gut eine AG ihre Entwicklung wird fortschreiben können.

Bei der FP30-Rendite liegt einmal nicht die Wolve Group sondern die Krämer Kuno AG klar in Führung mit 10,35%. Könnte dies auf mittlere Sicht eine Wachablösung der Wolve Group als wachstumsstärkste AG in der 100-Mio.-Euro-Klasse bedeuten? Die Rangliste teilt sich bereits nach dem 4. Platz: Während Platz 1-4 mindestens 6% Prognoserendite einfahren können, fallen die sechs folgenden AGs stark ab mit Renditen im Bereich zwischen 3% und 4%. Schlusslicht mit ganz schwach positivem Ausblick bilden Andrea Doria AG (0,89%) und MLM System AG (0,79%).

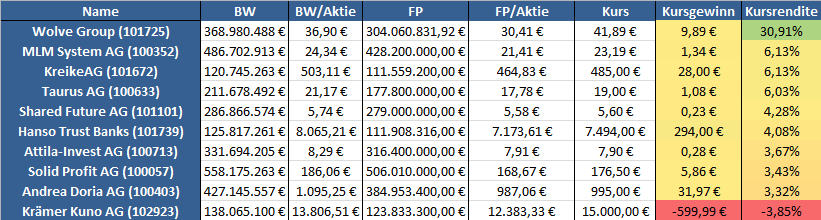

4. Die Kursrendite

Die Kursrendite interessiert tendenziell eher Kurzfrist- oder Daytrader, da sie bestimmt welchen Gewinn man in kurzer Zeit konkret mit dem Kauf und Verkauf von Aktien der AGs machen kann. Die Kursrendite wurde hierbei pro Aktie berechnet, aus der Differenz zwischen dem Kurs am 05. April und am 04. Mai, also dem fiktiven Szenario die jeweils untersuchte Aktie am 05. April gekauft und am 04. Mai zum vorherrschenden Kurs wieder verkauft zu haben. Es ist klar, dass Daytrader und auch manche Kurzfristtrader eine Aktie wesentlich kürzer als diese betrachtete Zeitspanne halten, aber um die Vergleichbarkeit zu den anderen Messungen herzustellen, wurde dieser einheitliche Zeitrahmen festgelegt. Die Daytrader könnten ja auch jeden Tag dazwischen die Aktie ge- und wieder verkauft haben. Letztlich sind diese Kursrenditen also auch in diesem Fall nicht ganz nutzlos.

Dominiert wird auch diese Rangliste von der Wolve Group. deren Aktie nach einer Zeit relativer Kursflaute nun voll durchgestartet ist und in dem betrachteten Zeitraum um stolze 30,91% zugelegt hat. Dahinter teilen sich MLM System AG, Kreike AG und Taurus AG die Plätze 2-4, gefolgt von einem Mittelfeld aus Shared Future AG, Hanso Trust Banks und der Schlussgruppe aus Attila-Invest AG, Solid Profit AG, Andrea Doria AG und als negativer Ausreißer die Krämer Kuno AG mit einem Kursverlust von -3,85%.

Fazit

Schon die alleinige Betrachtung der Performance der 10 größten AGs am Markt zeigt starke Unterschiede hinsichtlich der untersuchten Parameter. Zwar liegt je nach Rangliste mal die eine oder andere AG vorne, dennoch kann man zusammenfassend festhalten, dass Wolve Group, Krämer Kuno AG und Taurus AG überwiegend in der Spitzengruppe liegen (außer Krämer Kuno AG bei der Kursrendite). Im Mittelfeld liegen überwiegend Solid Profit AG, Hanso Trust Banks und die Kreike AG, während sich die Attila-Invest AG, MLM System AG, Shared Future AG, Andrea Doria AG überwiegend auf den hinteren Plätzen abwechseln.

- Spitzengruppe: Wolve Group, Krämer Kuno AG, Taurus AG

- Mittelfeld: Solid Profit AG, Hanso Trust Banks, Kreike AG

- Schlussgruppe: MLM System AG, Andrea Doria AG, Attila-Invest AG, Shared Future AG

Daraus folgt, dass Anleger ihre Mittel in AGs aus der Spitzengruppe anlegen sollten, weitere Diversifikation mit AGs aus dem Mittelfeld umsetzen sollten und die AGs aus der Schlussgruppe möglichst meiden oder als kurzfristige Spekulationsanlage betrachten sollten.

Inwieweit diese zehn größten AGs auch im direkten Vergleich gegen die acht nächst größeren AGs bestehen können und welche Empfehlungen sich daraus ableiten lassen, erfahren Sie im zweiten Teil dieser Analyse, der in der nächsten Woche erscheinen wird.

5 comments for “Einsame Spitze? Eine Analyse der 18 größten Unternehmen am Markt (Teil 1)”