Newcomer Inside ist eine Kolumne mit Leitfäden und Tipps für neue Aktiengesellschaften am Markt. Die Kolumne setzt sich aus eigenen Erfahrungen des Autors J.R.Ewing sowie Recherchen und Befragungen am jungen Aktienmarkt zusammen. Mit einfachen und verständlichen Beispielen Schritt für Schritt zum Erfolg. Von Newcomern für Newcomer!

Newcomer Inside ist eine Kolumne mit Leitfäden und Tipps für neue Aktiengesellschaften am Markt. Die Kolumne setzt sich aus eigenen Erfahrungen des Autors J.R.Ewing sowie Recherchen und Befragungen am jungen Aktienmarkt zusammen. Mit einfachen und verständlichen Beispielen Schritt für Schritt zum Erfolg. Von Newcomern für Newcomer!

In der dritten Ausgabe der Kolumne wird die Serie „Bewertung von Aktiengesellschaften“ fortgesetzt. Die Bewertung von Aktiengesellschaften ist ein Thema, dass sicher von jedem Spieler anders betrachtet und beschrieben werden könnte. Jede einzelne Betrachtung bzw. Einschätzung könnte zu einem Ganzen zusammen gefügt werden und wäre immer noch nicht vollständig!

Viele Bewertungskriterien sind fern ab von Berechnungsmodellen und systematischen Betrachtungsweisen. Ein Großteil der Bewertungen sind das klassische „Bauchgefühl“ und somit intuitiv. In der Börsenwelt bezeichnet man dies als „Spekulation“. Ich möchte Euch also einen Baustein zum gesamten Bewertungs-Gebäude liefern, um mit eigenen Erfahrungen und dem Wissen anderer Spieler am Ende das Haus schlüsselfertig zu gestalten.

In der Folge 1 der Serie ging es um den ersten Blick auf eine Aktiengesellschaft. „der erste Eindruck“ sozusagen. Ebenso wurde ein Bewertungs- bzw. Berechnungsmodell aus eigenen Ansätzen vorgestellt: „PKS = Persönliche Kapitalstabilität“. Abgeschlossen hatte ich mit einem maximal möglichen Wert von 45%. Dann legen wir mal los auf der Suche nach weiteren Prozenten 😉

Vorwort: Das Depot

Ein Blick auf das Depot ist für viele Spieler das wichtigste Kriterium. Aber wie soll man bei den vielen Anlagemöglichkeiten eine Wertung abgeben? Wie soll man entscheiden, ob das Depot eine Aktiengesellschaft nun gut oder schlecht ist?

Dies ist in der Tat nicht leicht.. Ich kann nur aus eigenen Erfahrungen berichten und wie ich bei dieser Betrachtung vorgehe. Denkt immer an die Bausteine und dass mein Beitrag nur ein Teil zum Ganzen ist.

Die Kapitalstreuung

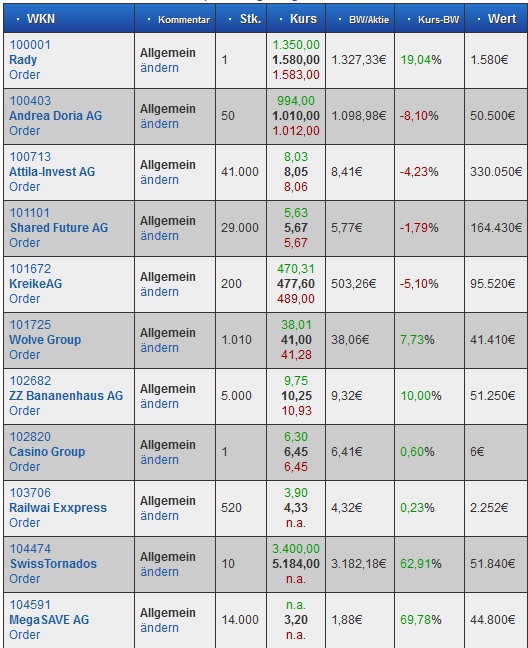

Depot 1

Bei einer Aktiengesellschaft minimiert sich das Risiko natürlich durch eine gute Streuung der Anlagen. Je mehr Kapital auf nur eine oder wenige Karten gesetzt wurde, desto größer ist das Risiko!

Die Abbildung „Depot 1“ zeigt ein Beispiel, wo eine junge Aktiengesellschaft ALLES auf eine Karte gesetzt hat. Zudem wurden KEINE Anleihen gezeichnet (zum Thema Anleihen später mehr). Das bedeutet, dass zwar bei einer guten Wachstum der Investition hohe Gewinne zu erwarten sind, aber das Verlustrisiko ist enorm. Auch wenn es sich hier vielleicht um eine Anlage handelt die Gewinne verspricht, würde ich persönlich sehr vorsichtig sein und vielleicht von einem Kauf abraten!

Ich habe die WKN unkenntlich gemacht, um keine AG in den vermeintlich negativen Schatten zu stellen.

Hinter jeder AG kann am Ende ein Gewinn oder Verlust stehen, aber am Aktienmarkt sollte zur langfristigen Gewinnmaximierung (sorry für diese BWL-Floskel 😉 ) doch ein gewisses Maß an Risikominimierung stehen. Diese wird umso effektiver, desto höher die Streuung des Depots! Natürlich ist es auch wichtig, in welche Aktien investiert wurde und wenn diese AG im Beispiel „Depot 1“ in gleich 5 schlechte Aktiengesellschaften das Geld gesteckt hat, wäre es fast der gleiche Effekt wie nur in eine schlecht AG zu investieren. So lohnt sich ein Blick auch in das Depot, was diese AG hat und wo man investieren möchte. Dieses Spiel kann man bis zur Quelle durchspielen bzw. bis zur AG, die am Anfang der Investitionskette steht.

Weil mein Depot als dessen eigener Verwalter keiner Freigabe bedarf und sicher auch nicht ganz so schlecht aufgestellt ist, möchte ich dies als Beispiel zur „Streuung“ des Kapitals verwenden. Vielleicht werden einige Investitionen als weniger rentabel angesehen, aber es geht hier im Beispiel nur um die Streuung an sich.

Depot 2

Mein Depot ist noch größer, aber zur Erklärung der Streuung sicher ausreichend.

Jedes Depot kann auch ohne Premium komplett eingesehen werden: Wo hat die AG investiert und mit welchen Beträgen arbeitet das Kapital in den einzelnen Paketen? Wie oben bereits beschrieben, kann nach diesem Verfahren auch jede dieser Positionen eingesehen werden.

Die Kurse und Buchwerte sowie Brief- und Geldwerte möchte ich allerdings in einer der nächsten Folgen behandeln.

Wie wir hier also sehen können ist das Kapital relativ gut gestreut. Einige hohe Investitionen zur Absicherung in große Aktiengesellschaften und etwas kleinere Beträge in junge AGs. Das Depot wird hier nach WKN von oben nach unten sortiert. Oben die ältesten AGs und ganz unten in der Depot Aufstellung die jüngsten Aktiengesellschaften.

Nun ist das Kapital gut gestreut… aber wo steckt der Rest? Ist das gesamte Kapital dort gut aufgehoben oder gibt es eine Möglichkeit für eine zusätzliche Kapitalabsicherung und Wertschöpfung?

JA

Das Zauberwort heist „Anleihen“ Zum Thema Anleihen schaut Euch doch später noch mal meinen Beitrag in Marktinside „das Zeichnen von Anleihen“ an.

Das Zeichnen von Anleihen ist parallel zum Aktienhandel einer der wichtigsten Bausteine! Hat eine Aktiengesellschaft ein gutes Anleihendepot mit ertragreichen Zinsen, ist dies ein gutes Zeichen für eine hohe Kapitalsicherheit. Anleihen dienen nicht nur zur Kapitalgewinnung, sondern gleichen oft auch Fehlinvestitionen aus. Ein Depot ohne Anleihen hat somit keine 100%ige Rückendeckung aus der garantierten Gewinnausschüttung nach der jeweiligen Laufzeit einer Anleihe.

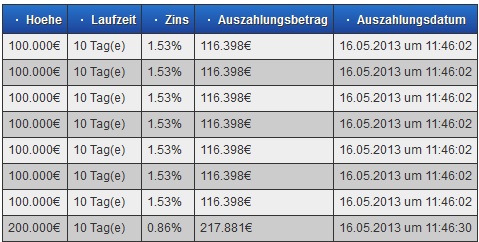

Anleihendepot

Ein voll ausgebautes und optimiertes Anleihendepot ist sozusagen ein Sparbuch für die AG mit festem und garantieren Zins! Ich persönlich bin immer sehr vorsichtig bei AG`s, die keinen Wert auf das Zeichnen von Anleihen legen und das gesamte Kapital dem freien Aktienmarkt überlassen.

In dem Beispiel „Anleihendepot“ (mein aktuelles Depot vom 08.05.2013) kann man sehen, dass ich 900.000,00€ von meinem Gesamtvollumen in Anleihen gesteckt habe. Auf meinen aktuellen Buchwert zum diesem Datum von 3,5 Millionen also knapp 25% des Vermögens.

Einige sind der Meinung, dass Anleihen keinen Sinn machen, da häufiges Trading am Markt deutlich mehr Gewinn einbringe. Anleihen bringen aber Sicherheit und Gewinne aus dem reinen Aktiengeschäft sind eine Kombination aus Glück und Schnelligkeit mit dem Risiko auf Verlustgeschäfte. Besser ist meiner Meinung nach eine gesunde Mischung aus Anleihen und einem gut gestreuten Depot zur Gewinnmaximierung.

Zu diesem Thema „Depot“ könnten wieder komplette Bücher gefüllt werden! Ich möchte allerdings auch vermeiden, dass zu viel Text denn einfachen Blick verschleiert und am Ende mehr Verwirrung aufkommt als Hilfe. Es wird ja sicher noch viele Teile zu diesem Thema geben und die einzelnen Strategien und Auswertungen zu den Depots verdeutlicht.

Zum Ende dieser Folge möchte ich aber noch eine Bewertung zum Depot für den PKS abgeben. Nach dem ersten Blick auf das Depot in Bezug auf „Streuung und Anleihen“ würde ich hier auch 20% ansetzen! (maximal)

Gute Streuung 10% und Anleihen 10%

Mit dem maximalen PKS aus Folge 1 von 45% liegen wir dann bei möglichen 65%. Aber bis 100% sind es noch ein paar Prozente. Dann schauen wir mal, was in der nächsten Folge dazu kommt.

Beste Grüße

Euer J.R.Ewing

3 comments for “Newcomer Inside #3 „Bewertung von AG`s Teil 2“”